Se você tem um negócio, por menor que ele seja, provavelmente já ouviu falar em Valuation. Trata-se do processo de definir o valor de uma empresa. Existem muitos métodos para isso, sendo o mais conhecido de todos o Fluxo de Caixa Descontado (FCD).

Mas o que é um Fluxo de Caixa Descontado? Como esse método funciona e será que ele é importante para você? É o que vamos descobrir neste artigo. Mas olha, um spoiler: se você tem um negócio, o FCD é vital para você.

LEIA MAIS: Avaliação de Empresas Valuation: Saiba Hoje o Valor da sua Empresa

Não importa o tamanho da sua empresa: seja ela um pequeno negócio que fatura R$100.000 no ano, seja ela um grande negócio que fatura milhões por mês ou qualquer coisa no meio do caminho, o Fluxo de Caixa Descontado pode ajudar no seu Valuation, na sua administração e em vários processos da sua empresa.

Quer saber mais sobre esse método e entender todos os benefícios que ele pode oferecer? Então siga a leitura do artigo até o fim!

(Se você ler até o fim, nós vamos apresentar uma forma de você fazer o Valuation da sua empresa agora por uma fração do valor que você gastaria com uma assessoria tradicional!)

O que é Valuation?

Para entender uma ferramenta, precisamos compreender para que ela é usada. Por exemplo, para dominar como o martelo funciona, devemos entender a necessidade de colocar pregos em objetos e paredes.

No caso do Fluxo de Caixa Descontado, precisamos compreender o que é um business valuation em primeiro lugar. Afinal, o FCD é uma das formas possíveis de realizar esse processo.

Valuation é o processo de estimar ou calcular o valor de uma empresa com um modelo quantitativo.

Tá, e o que isso significa na prática? Vejamos um exemplo.

Na sua opinião, quanto vale uma empresa que fatura R$3 milhões por ano? Talvez… R$10 milhões? R$50 milhões? R$5 milhões?

Seja qual for o seu palpite, você deve ter feito algum tipo de estimativa. Por exemplo, talvez você tenha usado o faturamento da empresa para calcular um tempo estimado de retorno caso você compre esse negócio.

“Bem, se eu recuperar o valor investido em 24 meses, ela valeria mais ou menos R$6 milhões”, algo assim, não é?

Na verdade, a conta não está correta (faturamento não é lucro, lembre-se!), mas existem muitos outros fatores a se levar em consideração nessa análise.

Por exemplo, uma empresa que fatura 3 milhões na área de tecnologia provavelmente terá um valuation melhor do que uma da área de petróleo ou manufatura com seus derivados.

A razão é simples: hoje em dia, o mundo segue uma tendência de reduzir o uso de petróleo por causa das mudanças climáticas. Portanto, empresas desse segmento terão de se adaptar ou ficarão para trás nos próximos 50 anos. Já os negócios de tecnologia só tendem a crescer.

Assim, concluímos que Valuation não é só “chutar um valor da empresa”, mas sim usar uma forma sistematizada para chegar ao montante que melhor traduz o valor de mercado daquele negócio.

O que NINGÚEM te conta sobre o valor da sua empresa

Conheça os maiores erros e polêmicas ao calcular o valor da sua empresa, além dos 17 maiores mitos que você pensava que eram verdade (até ler o e-book). São quase 60 páginas de conteúdo que você não encontra em nenhum outro lugar. Aproveite, é grátis por tempo limitado!

O que é Fluxo de Caixa Descontado?

O Fluxo de Caixa Descontado (chamado originalmente de Discounted Cash Flow (DCF), em inglês) é o método mais usado e mais preciso para a definição de valuation de uma empresa. Seu foco está na análise da rentabilidade futura de um negócio para, assim, estimar o valor real da empresa, marca ou ativo. Além disso, esse método também tem como objetivo determinar o preço justo e o retorno de investimento nas suas ações.

Mas o que isso significa em termos práticos? Basicamente, o conceito-base do Fluxo de Caixa Descontado é que investimentos feitos em ou por uma empresa geram fluxo de caixa por um determinado período. Assim, seu foco está em medir a capacidade da empresa de trazer retorno financeiro para os sócios.

Além da própria capacidade do negócio que será avaliado, o FCD também pode considerar fatores como:

- estimativa de crescimento do mercado;

- cadeira produtiva do setor;

- tendências atreladas à especificidade de cada segmento.

Assim, o Fluxo de Caixa Descontado é considerado o melhor mecanismo de Valuation por muitos analistas, pois quantifica a capacidade da empresa de gerar lucro (assim como também o EBITDA) e desconta fatores de risco de cada mercado ou negócio. Assim, é a ferramenta que melhor traduz em números a relação entre risco/retorno de cada empresa e, dessa forma, consegue chegar a um valor para a empresa em questão.

Mas claro, sempre quando feita de maneira coerente.

Fluxo de Caixa Descontado: fórmula

O Fluxo de Caixa Descontado é um método matemático com objetivo de traduzir o valor subjetivo de uma empresa em um número objetivo e concreto.

Para isso, portanto, é necessário que o FCD tenha algum tipo de padronização nos critérios de avaliação. Afinal, se não fosse assim, não seria possível que o sistema fosse utilizado de maneira concreta e fosse aceito por tanta gente.

Por isso, vamos compartilhar a seguir a fórmula usada no cálculo do Fluxo de Caixa Descontado. Antes disso, no entanto, alguns pontos a considerar:

A existência de uma fórmula significa que não há espaço para subjetividade e todo processo de FCD é igual? Não. Se fosse assim, bastaria inserir a fórmula em uma calculadora online de valuation e realizar o processo lá. Há, sim, espaço para escolhas e preferências do avaliador. Portanto, quem está avaliando o valor de uma empresa também importa.

Dito isso, normalmente as subjetividades do avaliador estão atreladas à taxa livre de risco que será utilizada, além da taxa projetada para o crescimento do faturamento da empresa ao longo dos anos e de quantos anos terá o período de projeção.

Isso vale, também, para o que chamamos de Valor Terminal (Terminal Value) ou Valor de Perpetuidade (ou ainda Valor de Fechamento ou Residual). Afinal, em teoria, seria possível “prever” fluxos de caixa para uma empresa até o infinito — embora, quanto mais longínqua a previsão, menos precisa ela é. Por isso, há espaço para a subjetividade na fórmula ao fazer esse recorte.

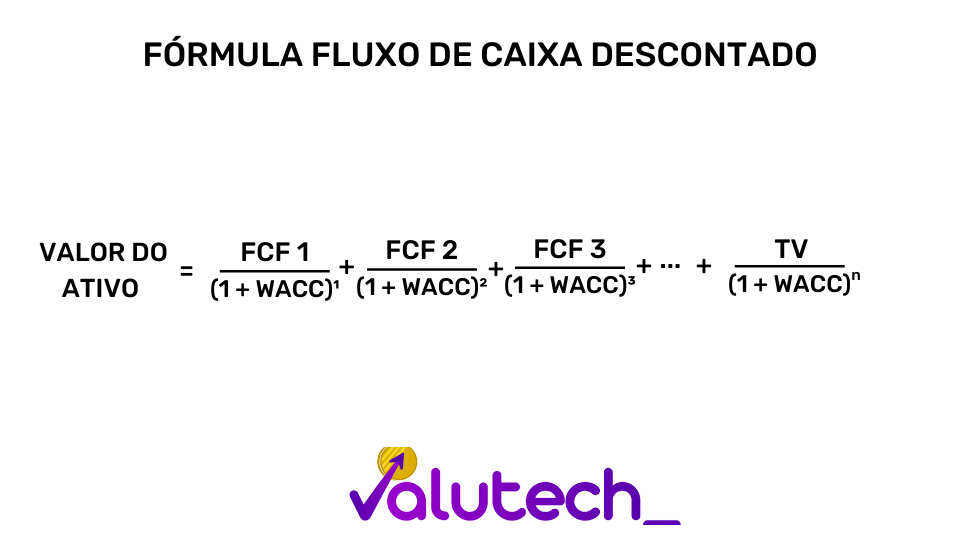

Ok, falamos, falamos… mas cadê a fórmula? Lá vai:

Explicando a fórmula do Fluxo de Caixa Descontado

Nossa, que fórmula mais complexa! O que ela quer dizer? Vejamos:

- Valor do ativo: é todo o valor operacional e concreto da empresa do valuation, capturando todos os seus ativos usados no processo;

- FCF (Free Cash Flow): é o fluxo de caixa livre da empresa em cada um dos períodos projetados;

- WACC (Weighted Average Cost of Capital): é o Custo Médio Ponderado de Capital. Um conceito que merece sua própria análise mais concreta, mas que basicamente podemos descrevê-lo como a estrutura de capital da empresa. Ou seja, a proporção entre o capital próprio da empresa e sua dívida (capital de terceiros), além do custo dessa dívida. Neste exemplo, o WACC será utilizado como taxa de desconto;

- TV (Terminal Value): é o Valor Residual, incorporado ao final do período de projeção.

O que é Terminal Value ou Valor da Perpetuidade?

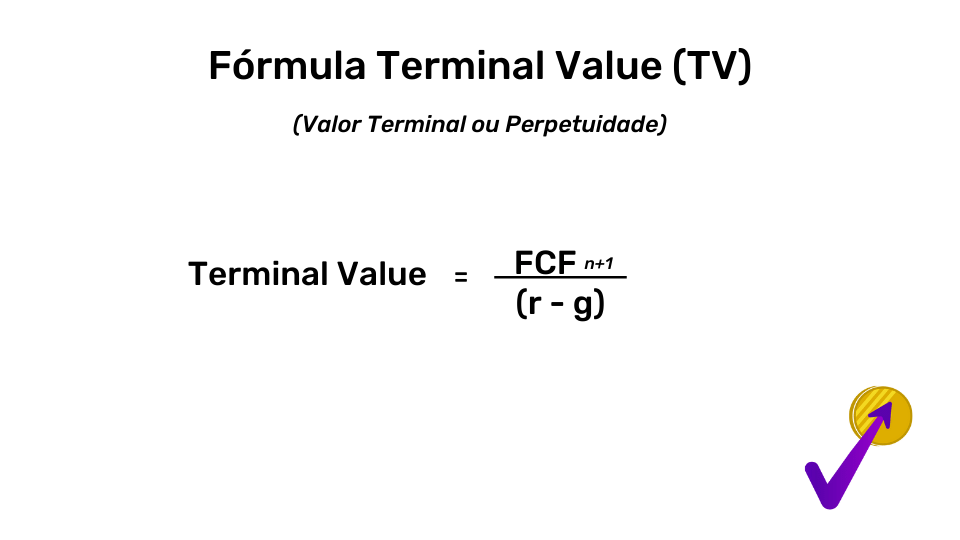

Para calcular o valor da perpetuidade (também chamado de valor terminal ou ainda valor de fechamento), esta fórmula é utilizada:

Pelo desempenho histórico de uma empresa lucrativa, seria possível projetar o valor da mesma até o infinito (por prazo indeterminado), teoricamente falando. No entanto, como é impossível estimar o futuro com precisão e por praticidade, considera-se um horizonte de projeção de alguns anos, no caso de PMEs, geralmente entre 5 e 10 anos, e ao fim dessa projeção calcula-se um valor de fechamento do cálculo (valor terminal, perpetuidade).

Exemplo de valuation com o FCD

Para facilitar o entendimento da aplicação prática da fórmula do Fluxo de Caixa Descontado, daremos a seguir um exemplo de como calcular valor de empresa usando essa ferramenta.

Mas atenção: nosso exemplo é apenas educativo e ilustrativo. Por isso, vamos facilitar ao máximo o contexto e deixar de fora detalhes mais complexos, como o fluxo de caixa livre, EBIT, NOPAT e taxa de desconto, além de outros fatores contextuais que podem existir em cada caso.

A ideia, como mencionado, é apenas entender como o FCD funciona na prática. Portanto, não pense que saber a fórmula da ferramenta é o suficiente para fazer o valuation. Esse, aliás, é o grande erro de calculadoras de valuation online.

Vamos lá!

Imagine uma empresa de pequeno porte, que vende algum tipo de produto na Internet. Os dados para o exemplo são os seguintes:

- Faturamento no último ano de R$1 milhão (receita bruta);

- Crescimento factível de 8% ao ano;

- EBIT de 15% no último ano (usaremos a mesma taxa para sermos conservadores no exemplo);

- 8% de alíquota de impostos;

- Para nosso exemplo, vamos propor uma taxa de 10% da margem operacional após o desconto de impostos para reinvestimento para crescimento do negócio. Lembre-se que, dentro do valuation, não há crescimento sem reinvestimento;

- Crescimento na perpetuidade de 8%;

- Custo do capital de 10% para ilustrar em nosso exemplo (pode ser maior ou menor na realidade, dependendo do contexto macroeconômico do país).

Considerando tudo isso, chegamos à seguinte conta:

- Valor do Ativo = 134/1,10¹ + 145/1.10² + … + 268/1.10^10 (projeção até o ano 10) + 14.479/1.10^10 (valor terminal)

- Valor do Ativo = R$6,7 milhões.

Ou seja, em nosso exemplo, podemos chegar a um valuation de R$6,7 milhões para a empresa.

Quais as vantagens do Fluxo de Caixa Descontado?

Agora que você já entendeu na prática como o Fluxo de Caixa Descontado é capaz de chegar ao valuation de uma marca ou uma empresa, deve estar curioso em relação às suas vantagens.

Afinal de contas, por que o FCD é tão usado assim? Por que ele se tornou o “padrão ouro” do mercado de valuation (quando bem utilizado, claro)?

Para compreender porque você precisa de um valuation feito com o Fluxo de Caixa Descontado, confira as suas vantagens logo a seguir!

1. É o que melhor traduz o “valor” da empresa

O Fluxo de Caixa Descontado é considerada a melhor metodologia de valuation pois é aquela que melhor traduz o “valor” de uma empresa ou marca. Afinal de contas, é para isso que o processo serve, não é?

Para entender como isso é possível, pense o seguinte: quanto vale a sua empresa? É claro que ela tem algum valor emocional para você, mas pense com racionalidade: por quanto você a venderia?

Dificilmente alguém venderia a empresa pelo valor dos seus equipamentos, localização e material no estoque. Afinal, o valuation não se trata apenas bens físicos, presente que há em posse daquele CNPJ — mas sim da sua capacidade de gerar mais riqueza. Ou seja, seu potencial econômico, em gerar retorno para seus sócios.

Afinal, é isso que uma empresa é: ela gera riqueza no formato de produtos e serviços. Portanto, seu valor está intimamente ligado à sua capacidade de gerar essa riqueza e o FCD é o método que melhor traduz isso.

2. Permite encontrar o VPL do investimento

O VPL (Valor Presente Líquido) é uma fórmula econômico-financeira capaz de “traduzir”, de certa forma, se um investimento gerará dinheiro ou não. Em suma, é isso: se o valor do VPL for positivo, então aquele investimento gerará retorno. Se for negativo, então não gerará.

O Fluxo de Caixa Descontado tem como grande vantagem transformar a avaliação do valor de uma empresa ou ativo em um VPL. Assim, a pessoa que tem o interesse no valuation de uma empresa (para comprá-la, por exemplo), consegue ter uma resposta objetiva, concreta, se deve ou não fazer esse investimento.

Isso tira o aspecto subjetivo da avaliação de decisões de negócios e permite que as decisões sejam feitas de maneira objetiva, concreta e, portanto, mais segura.

3. Analisa o futuro da empresa

Praticamente todos os outros métodos de valuation do mercado olham para o passado da empresa para decidir o seu valor. Você próprio deve fazer a mesma coisa. Afinal, provavelmente fica focado em fatores como “Mas essa empresa faturou R$3 milhões no ano passado, deve valer bastante!”.

No entanto, olhar para o passado da empresa não é garantia de que ela terá um futuro promissor — olhe para a Nokia, para a Blockbuster e para tantas outras gigantes que sumiram (ou quase) para constatar isso.

E, quando falamos de valuation, estamos falando do futuro da empresa. Mais precisamente: da sua capacidade de gerar rendimentos no futuro próximo e longínquo.

Afinal, pense dessa forma: imagine um carro que perdeu dois pneus. Qual é o valor dele para você? Pouco, não é mesmo? Afinal, ele não conseguirá mais andar. Não importa que ele foi capaz de andar a velocidades altíssimas no passado, hoje ele não é capaz disso (a não ser que novos pneus sejam inseridos nele).

Ou ainda um exemplo mais prático: uma empresa que perderá em breve um contrato (seja de algum cliente ou do governo) e que corresponde a grande parte do seu faturamento. Provavelmente no passado seu faturamento era expressivo por conta deste contrato/cliente, porém caso esta fonte de receita se esgote, o valor da empresa mudará drasticamente da noite para o dia. E se você somente olhar para o passado, a empresa no papel valerá muito dinheiro. Mas caso utilize o método do fluxo de caixa descontado, seria possível capturar este risco e fazer o devido ajuste para chegar a um valor mais justo pelo ativo.

É o mesmo com o valuation das empresas: o valor delas está intrinsecamente conectado ao que elas poderão fazer no futuro, não necessariamente e sempre ao que elas fizeram no passado (embora seja importante, claro).

O Fluxo de Caixa Descontado é vantajoso por ser o melhor método de valuation que considera o futuro do negócio. Ele usa uma projeção de aumento de rendimentos nos próximos anos para, assim, calcular o valor daquela empresa ou marca. Ou também algum evento que possa impactar negativamente seus resultados.

4. Adequado a grandes, médios e pequenas empresas

Existem alguns métodos de valuation que são adequados geralmente para grandes empresas. Um exemplo é o Múltiplos de Mercado, que pega um indicador específico de um negócio e encontra o seu múltiplo equivalente em uma empresa que tenha valuation conhecido.

Por exemplo, imagine que você tenha uma empresa que fatura muitos milhões e que produza porcelanatos para revestimentos em casas, prédios e outros imóveis.

Ao mesmo tempo, existe no mesmo mercado a Portobello, uma empresa que está na Bolsa de Valores e que tem capitalização conhecida (cerca de R$1,15 bilhões na cotação atual).

Vamos supor que, somente para fins de explanação, no dia de hoje o múltiplo EV/Sales (um indicador que mostra qual a relação entre o Valor da Firma e o seu faturamento anual obtido via vendas) da Portobello seja 3,0x.

Assim, fazendo uma conta simples, se o faturamento anual da nossa empresa fictícia for 10 milhões, é possível em tese chegar ao valor da nossa firma simplesmente multiplicando nosso faturamento por 3,0x. Após realizar a operação matemática, o valor da firma deste exemplo seria de 30 milhões de reais.

(Esse foi um exemplo bem simplificado de como funciona essa metodologia. Na prática, ela é mais complexa do que isso, mas reduzimos a complexidade para ficar mais fácil de entender).

No entanto, um dos problemas do Múltiplos de Mercado é que trata-se de um método focado apenas em grandes empresas de capital aberto negociadas na bolsa de valores. Ele perde muita precisão quando usado em pequenos e médios negócios.

Você pode estar se perguntando o motivo, mas vamos te explicar: será muito difícil você vender sua empresa, digamos do setor de alimentos ou similar (seja restaurante, padaria, ou até mesmo um supermercado) utilizando um múltiplo de faturamento (como o EV/Sales) de uma empresa negociada na B3.

O interessado em comprar sua empresa, aceitaria o argumento que a JBS ou BRF são negociadas na bolsa por “x” múltiplo? Com certeza não. Ele vai querer saber o retorno que terá em tese ao comprar seu negócio.

Ou ainda, só porque um concorrente seu foi adquirido meses atrás por “tantas vezes o faturamento”, será mesmo que você vai conseguir vender utilizando a mesma metodologias? Cada empresa é um organismo totalmente diferente, com retornos diferentes, gestão diferentes, problemas e qualidades diferentes. E que provavelmente estão vivendo momentos diferentes.

Nesse sentido, o Fluxo de Caixa Descontado se destaca por ser um método de valuation extremamente eficiente para qualquer tamanho de empresa.

Mas fique atento, alguns ajustes são necessários ao adequar o método do fluxo de caixa descontado para PMEs.

5. Mais aceito em negociações

Por fim, o Fluxo de Caixa Descontado é um método de valuation mais considerado e aceito em negociações de compra de empresas, investimentos e muito mais.

Isso acontece por causa das suas vantagens naturais e por ser um método academicamente mais utilizado mesmo. De certa forma, é considerado uma espécie de “padrão-ouro” de Valuation, mas apenas quando realizado por quem entende do assunto e é imparcial e independente em relação à empresa avaliada.

Afinal, como vimos mais para cima, o Fluxo de Caixa Descontado depende significativamente da qualidade do avaliador para tomar decisões corretas e, assim, chegar a um valor adequado para o contexto daquele negócio.

Quando usar o Fluxo de Caixa Descontado?

O FCD é um método de valuation que pode ser usado sempre que você quiser saber quanto vale a sua empresa. Isso significa que existem muitos casos de possíveis aplicações dessa ferramenta.

Por exemplo, você pode usar o FCD para:

- Negociar compra/venda da empresa: sempre que for negociar a venda da sua empresa ou a compra de outro negócio, o Fluxo de Caixa Descontado é um método de valuation aceitável para entender o valor daquele negócio e, claro, a sua capacidade de gerar retorno. Isso é importante para avaliar se vale ou não a pena realizar determinado investimento;

- Negociar participação societária de uma empresa: sócio saindo? sempre que houver cisão de sociedades ou a criação de uma nova, como na entrada de um novo investidor na empresa, é importante fazer o valuation do negócio com FCD para saber qual é a parte da empresa de cada sócio. Isso também vale quando os sócios quiserem fazer o cálculo para desfazer a sociedade e também como dividir as cotas da empresa da maneira correta;

- Negociar e captar melhores investimentos: muitas empresas de pequeno ou médio porte negociam novos investimentos com investidores-anjo. Ter o valor do negócio ou da marca calculado via FCD pode ajudar a obter esses aportes ou convencer os investidores mais facilmente.

- Para melhorar a gestão: isso mesmo, saber o valor do negócio via FCD ajuda a melhorar a sua gestão. Afinal, oferece um benchmark para você analisar os resultados das suas ações e entender melhor o que aumenta ou reduz o valor da sua empresa.

O FCD é o método certo para o valuation da sua empresa?

O Fluxo de Caixa Descontado é o método de valuation mais usado no mercado. Nesse sentido, ele pode sim ser o método certo para a sua empresa.

No entanto, é importante entender que ainda existem muitos elementos contextuais dentro de um processo de avaliação de marca ou empresa. Não adianta apenas falar “Ok, o FCD é o melhor, então vou usar a sua fórmula”, pois é vital considerar esses fatores que não entram na conta.

Por isso, não é incomum que existam métodos de valuation que combinem o uso do FCD com o Múltiplos de Mercado, por exemplo. Além disso, é vital ter uma avaliação realista de mercado para poder considerar certos valores com base em dados macroeconômicos.

Como usar o FCD para o valuation da sua empresa?

Se você quer fazer o valuation da sua empresa, independentemente do tamanho dela, o Fluxo de Caixa Descontado pode ser a sua melhor opção. Mas como utilizá-lo na prática?

Existem 3 formas de conseguir um valuation via FCD atualmente. A primeira delas é contratar uma consultoria especializada no assunto.

Essa empresa, que atua de maneira independente, enviará um ou mais avaliadores para o seu negócio e analisará suas informações financeiras, dados do mercado e elaborará um relatório de valuation usando o FCD (e outras opções, dependendo do método de cada consultoria).

Normalmente, são relatórios oficiais e perfeitamente aceitos em mesas de negociação, especialmente se forem emitidos por consultorias conhecidas e respeitadas no mercado.

No entanto, há um ponto negativo: uma consultoria desse tipo pode custar facilmente na casa dos 10-15 mil reais mesmos para PMEs. Para grandes negócios, não há problema: esse valor é facilmente pagável.

Já para pequenas e médias empresas, investir R$15 mil em uma consultoria de valuation pode ser inacessível. Como explica Paulo Eduardo Ballestrin, especialista em Valuation e CEO da Valutech:

“Cerca de 95% ou mais das pequenas empresas não contrata um especialista para o processo de Valuation. A principal razão é o alto preço desse processo. Além disso, muitos querem apenas uma estimativa rápida ou algo mais informal. Acabam não enxergando isso em um especialista”.

Para pequenas e médias empresas, existem duas opções de valuation via FCD. A primeira é uma calculadora de valuation online.

Esse tipo de ferramenta pega dados e insere em uma fórmula automatizada sem contextualização. De fato, entrega um valor para a empresa, mas não há confiança naquele dado. Uma avaliação de uma calculadora online de valuation não é aceito em nenhuma mesa de negociação.

O motivo é muito simples: uma calculadora não consegue acessar dados de riscos facilmente. E também só tratam os ativos tangíveis da empresa. Ou seja, não conseguem realmente utilizar o FCD de maneira adequada.

Já a segunda opção é a Valutech. Nosso sistema utiliza algoritmos avançados de Inteligência Artificial e foi criado por profissionais com anos e anos de experiência no mercado de valuation para gerar relatórios com mais chances de serem aceitos em mesas de negociação e que tragam um valuation contextualizado para pequenas e médias empresas.

Valutech: valuation para PMEs em poucos minutos

A Valutech é uma fintech especializada no processo de valuation para pequenas e médias empresas. Nosso principal forte é a união de tecnologia de ponta com o conhecimento testado e validado no mercado de valuation por anos.

Isso é obtido pelo investimento em tecnologia de Inteligência Artificial e algoritmos avançados para estruturar o nosso processo com a junção de mais de 10 anos de experiência no setor de valuation.

Assim, nós montamos um sistema que alcança todos os objetivos pretendidos e que permite que pequenas e médias empresas possam fazer valuation a baixo custo e conseguir relatórios que podem ser aceitos em mesas de negociação (sim, nossos relatórios podem ser aceitos pois eles fazem sentido, seguem método, utilizam fórmulas e tudo é explicado dentro do nosso relatório, nenhum número ou variável surge “do nada”).

Para isso, nosso sistema utiliza o Fluxo de Caixa Descontado como um componente do cálculo de valuation de uma empresa. Além dele, também usamos o Múltiplos de Mercado como um elemento que ajuda a construir a avaliação final da empresa.

Justamente o valuation através de múltiplos de mercado também é um trunfo da Valutech, pois, ao fazer seu valuation conosco, sua empresa será comparada com outras parecidas do setor, entenda os benefícios:

- A plataforma compara a sua empresa somente com outras PMEs brasileiras, nada de comparações sem sentido com empresas listadas na B3, por exemplo;

- A faixa de faturamento da nossa amostra de PMEs varia desde 150 mil/ano até 50 milhões/ano;

- Dados de risco também de acordo com o seu setor;

- Quando possível, o múltiplo é customizado de acordo com a região do seu negócio.

Também reunimos dados importantes de todo o contexto daquele negócio (comparação com marcas do mesmo setor e região, por exemplo) e coletamos dados macroeconômicos para fazer uma avaliação contextualizada e profunda.

Nosso relatório apresenta tudo isso: você pode ler o documento do início ao fim e vai entender porque consideramos cada ponto, cada dado e cada informação no cálculo. Essa transparência dá mais força ao valuation e faz com que ele seja útil em uma mesa de negociação.

E se não entender, não tem problema. Nossa equipe de atendimento estará para tirar suas dúvidas.

E o melhor: o valor para fazer valuation de marca ou de empresa com a Valutech é muito, muito mais em conta do que contratar uma assessoria.

Por uma fração do valor, você consegue um valuation da sua empresa e pode usá-lo como e quando quiser. É ou não é imperdível?

Por isso, não perca mais tempo: descubra quanto vale a sua empresa ou marca com a Valutech agora mesmo!

Cofundador Valutech, especialista em valuation e entusiasta em programação.

Certificado em Advanced Valuation (ministrado por Aswath Damodaran) pela New York University (NYU), Certificado em Valuation (Avaliação de Empresas) e Análise de Investimentos pela PUCRS, Certificado em International Business e Business Administration pela Universidade da Califórnia, Irvine (UCI) e Bacharel em Administração de Empresas (Linha de Formação em Tecnologia da Informação), PUCRS.