Você já se perguntou quanto vale realmente uma empresa? Essa é uma dúvida comum entre empresários, investidores e até mesmo curiosos. O valuation, ou avaliação de empresa, é a resposta para essa pergunta.

Neste guia, vamos explicar o que é valuation e como calcular de forma prática e objetiva. Seja para vender uma empresa, atrair investimentos ou simplesmente entender o valor de um negócio, este guia completo irá te mostrar os principais métodos e técnicas para determinar o valor de uma empresa. Vamos começar essa jornada pelo universo do valuation!

O que é valuation?

Valuation é o processo de determinar o valor econômico de uma empresa. Em palavras simples, trata-se de uma avaliação financeira que calcula quanto uma empresa vale em termos monetários, ou seja, quanto ela vale quando falamos de dinheiro, por exemplo em uma eventual venda.

Esse cálculo pode ser feito de diversas maneiras, seguindo diferentes metodologias, mas o objetivo é sempre o mesmo: chegar a um valor que represente de forma justa o valor do negócio. Valuation é utilizado em diversas situações, como venda de empresas, atração de investimentos, fusões e aquisições, , aposentadoria, entre outras. É uma ferramenta indispensável para entender o potencial de crescimento de uma empresa e tomar outras decisões estratégicas importantes.

O que NINGÚEM te conta sobre o valor da sua empresa

Conheça os maiores erros e polêmicas ao calcular o valor da sua empresa, além dos 17 maiores mitos que você pensava que eram verdade (até ler o e-book). São quase 60 páginas de conteúdo que você não encontra em nenhum outro lugar. Aproveite, é grátis por tempo limitado!

Por que fazer valuation?

Fazer valuation é importante porque fornece uma informação muito bem fundamentada sobre o valor de uma empresa, seguindo metodologias específicas para esse fim. Ter esse valor bem definido ajuda na tomada de decisões estratégicas, como venda, fusão, aquisição ou atração de investimentos.

Por exemplo, imagine que você deseja vender sua empresa. Ao fazer o valuation, você pode descobrir que ela vale muito mais do que esperava. Com essa informação em mãos, você pode negociar um preço de venda mais justo e atrativo, garantindo um retorno financeiro maior, que pode fazer toda diferença na sua vida.

Por outro lado, não fazer o valuation pode causar grandes prejuízos. Vamos imaginar que você está buscando um investidor, mas sem ter uma ideia clara do valor da sua empresa, acaba aceitando uma oferta muito abaixo do valor real. Isso não só representa uma perda financeira imediata, como também pode comprometer o crescimento futuro do seu negócio, além de grandes arrependimentos.

Qual a importância na prática

Valuation não é uma ciência exata, mas seu grande objetivo é proporcionar uma boa negociação para a empresa, garantindo o melhor valor possível. Por exemplo, ao vender sua empresa, você quer obter um preço justo e atrativo. O valuation ajuda a definir esse valor, facilitando a negociação.

Por outro lado, prováveis compradores também farão o valuation da empresa para verificar se o investimento vale a pena. Durante uma negociação, a parte vendedora geralmente tenta vender pelo maior valor possível, enquanto a parte compradora busca pagar o menor valor possível.

O método do fluxo de caixa descontado é o mais utilizado em negociações, pois consegue analisar se o valor de compra da empresa é justificável, considerando o retorno financeiro futuro.

No final do dia, o valuation é uma ferramenta poderosa para apoiar a tomada de decisões. Quando feito com transparência e coerência, facilita a obtenção de melhores resultados em negociações, beneficiando tanto quem vende quanto quem compra.

Tipos de valuation (principais métodos)

Seja em negociações, decisões estratégicas, processos judiciais ou qualquer outro motivo, alguns métodos de valuation se destacam por sua eficiência e aceitação. Os principais tipos de valuation utilizados são:

- Fluxo de Caixa Descontado (FCD): Este método é amplamente utilizado por sua capacidade de projetar o valor futuro da empresa, descontando esses fluxos de caixa a valor presente. Ele considera o potencial de geração de caixa da empresa ao longo do tempo, oferecendo uma visão detalhada do retorno financeiro esperado.

- Múltiplos de Mercado: Este método compara a empresa com outras similares que foram recentemente negociadas no mercado. Através de múltiplos financeiros, como múltiplo de faturamento ou EBIT/EBITDA é possível determinar um valor aproximado da empresa com base em comparações diretas com empresas semelhantes, quando existir informações disponíveis.

- Método do Valor Contábil (ou valor patrimonial): Este método avalia a empresa com base em seu balanço patrimonial, considerando os ativos e passivos registrados. É uma abordagem mais estática, focada nos valores contábeis presentes, sem considerar projeções futuras ou comparações de mercado.

Esses métodos são reconhecidos por oferecerem uma base sólida e fundamentada para determinar o valor de uma empresa, sendo importantes em processos de venda, fusão, aquisição e em disputas judiciais também. Cada método possui suas particularidades e é escolhido conforme a necessidade e contexto da avaliação, garantindo uma análise mais robusta e confiável.

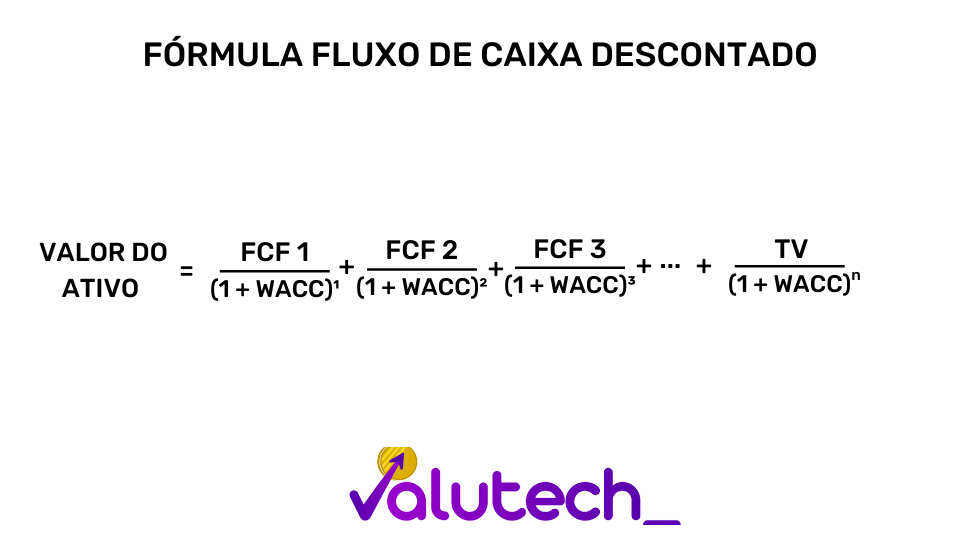

Fluxo de Caixa Descontado

O método do Fluxo de Caixa Descontado (FCD) é o mais utilizado para avaliar empresas, embora seja também o mais complexo. Este método é amplamente empregado por bancos de investimentos, consultorias e empresários, seja para fins internos ou para compra e venda de empresas.

Basicamente, o FCD permite calcular um valor único a partir de um conjunto de fluxos de caixa futuros projetados que a empresa poderá gerar. Essa metodologia é extremamente útil porque fornece uma ideia clara de quanto retorno a empresa poderá proporcionar para um comprador, ou quanto ela poderá valer para um vendedor.

Em resumo, o valor da empresa pelo método do Fluxo de Caixa Descontado é equivalente à soma dos fluxos de caixa projetados, descontados a uma taxa de desconto que reflete o risco do investimento. Isso permite uma avaliação detalhada e fundamentada do potencial econômico da empresa ao longo do tempo.

Avaliação por Múltiplos

A avaliação por múltiplos, também conhecida como avaliação relativa ou múltiplos de mercado, é uma metodologia que parte do princípio de que o valor de uma empresa pode ser estimado com base nos múltiplos de outras empresas comparáveis.

Esse método funciona da seguinte forma: o valor da empresa A, dividido por um indicador escolhido, como faturamento ou lucro, gera um múltiplo. Esse múltiplo pode ser aplicado ao lucro da empresa B, por exemplo, para estimar seu valor. A ideia subjacente é que empresas semelhantes devem ter valores semelhantes.

Embora essa metodologia seja amplamente utilizada no mercado de ações, ela encontra aplicação também em outras áreas. Um exemplo comum, mas nem sempre citado, é no mercado imobiliário. Corretores de imóveis calculam a média dos preços por metro quadrado em uma determinada região e aplicam esse múltiplo ao imóvel de um cliente para estimar seu valor.

No entanto, a aplicação dessa metodologia em pequenas e médias empresas (PMEs) é muito mais difícil.

É extremamente complicado encontrar múltiplos calculados recentemente, de um mesmo setor, da mesma região, de uma empresa de porte parecido e que os números usados são realmente auditáveis, pois muitas vezes é fácil saber se uma empresa foi vendida, porém é bastante complicado ter acesso ao contrato de venda para obter maiores informações.

No Brasil, até o momento deste post, você só encontra múltiplos atualizados e separados por região e faturamento na Valutech.

Apesar disso, a avaliação por múltiplos continua sendo uma ferramenta importante, especialmente no caso de uma avaliação rápida para ter uma noção, antes de partir para uma metodologia mais aprofundada, como o fluxo de caixa descontado.

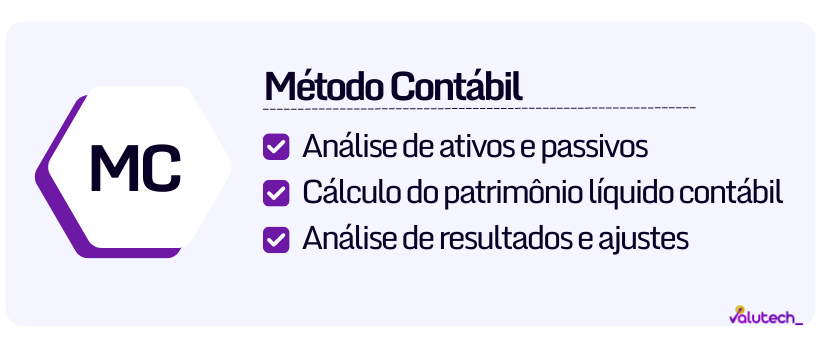

Valor Contábil ou Valor Patrimonial

O método do valor contábil, também conhecido como book value ou valor do patrimônio líquido contábil, é obtido através dos registros contábeis da empresa. Esse valor é calculado com base no balanço patrimonial, onde são registrados todos os ativos e passivos da empresa.

Uma das vantagens do valor contábil é que ele é um valor conhecido e fácil de encontrar. Basta checar o balanço patrimonial da empresa para obter essa informação. Isso faz com que essa metodologia seja simples e direta.

No entanto, apesar de sua simplicidade, o valor contábil possui muitas desvantagens. Ele não leva em consideração o potencial de crescimento futuro da empresa, a capacidade de geração de caixa ou a posição competitiva no mercado.

Além disso, os valores contábeis podem não refletir o valor real dos ativos, especialmente em empresas com muitos ativos intangíveis ou com ativos que se apreciaram ou depreciaram significativamente. Isso faz com que o valor contábil, apesar de útil, tenha limitações importantes para quem busca uma avaliação mais precisa e completa da empresa.

Como calcular (passo a passo)

Conforme falamos acima, vamos demonstrar o cálculo de valuation utilizando três métodos principais: Fluxo de Caixa Descontado (FCD), múltiplos de mercado e valor contábil. Citaremos exemplos práticos para ilustrar cada uma dessas metodologias, facilitando a compreensão de como aplicar essas fórmulas na prática.

Vamos começar com o método mais detalhado, o FCD, seguido pela avaliação por múltiplos e, por fim, o valor contábil.

Exemplo prático utilizando o fluxo de caixa descontado

Antes de partirmos diretamente para o exemplo, precisamos explicar a fórmula do FCD:

Onde:

- Valor do ativo: é o valor da empresa, capturando todos os seus ativos usados na sua operação;

- FCF (Free Cash Flow): é o fluxo de caixa livre da empresa em cada um dos períodos projetados;

- WACC (Weighted Average Cost of Capital): é o Custo Médio Ponderado de Capital. Um conceito que merece sua própria análise mais concreta, mas que basicamente podemos descrevê-lo como a estrutura de capital da empresa. Ou seja, a proporção entre o capital próprio da empresa e sua dívida (capital de terceiros), além do custo dessa dívida. Neste exemplo, o WACC será utilizado como taxa de desconto;

- TV (Terminal Value ou perpetuidade): é o Valor Residual ou perpetuidade, incorporado ao final do período de projeção.

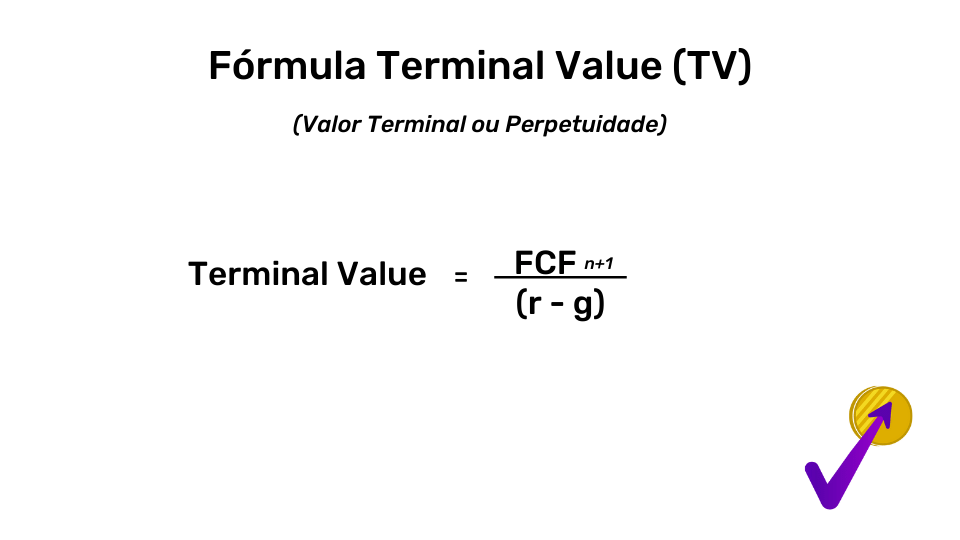

Para calcular a perpetuidade, também é necessário utilizar sua fórmula específica:

Para facilitar o entendimento da aplicação prática da fórmula do Fluxo de Caixa Descontado, daremos a seguir um exemplo de como calcular valor de empresa usando essa ferramenta.

Mas atenção: nosso exemplo é apenas educativo e ilustrativo. Por isso, vamos facilitar ao máximo o contexto e deixar de fora detalhes mais complexos, como o fluxo de caixa livre, EBIT, NOPAT e taxa de desconto, além de outros fatores contextuais que podem existir em cada caso.

A ideia, como mencionado, é apenas entender como o FCD funciona na prática. Portanto, não pense que saber a fórmula da ferramenta é o suficiente para fazer o valuation. Esse, aliás, é o grande erro de calculadoras de valuation online.

Vamos lá!

Imagine uma empresa de pequeno porte, que vende algum tipo de produto na Internet. Os dados para o exemplo são os seguintes:

- Faturamento no último ano de R$1 milhão (receita bruta);

- Crescimento factível de 8% ao ano;

- EBIT de 15% no último ano (usaremos a mesma taxa para sermos conservadores no exemplo);

- 8% de alíquota de impostos;

- Para nosso exemplo, vamos propor uma taxa de 10% da margem operacional após o desconto de impostos para reinvestimento para crescimento do negócio. Lembre-se que, dentro do valuation, não há crescimento sem reinvestimento;

- Crescimento na perpetuidade de 8%;

- Custo do capital de 10% para ilustrar em nosso exemplo (pode ser maior ou menor na realidade, dependendo do contexto macroeconômico do país).

Considerando tudo isso, chegamos à seguinte conta:

- Valor do Ativo = 134/1,10¹ + 145/1.10² + … + 268/1.10^10 (projeção até o ano 10) + 14.479/1.10^10 (valor terminal)

- Valor do Ativo = R$6,7 milhões.

Ou seja, em nosso exemplo, podemos chegar a um valuation de R$6,7 milhões para a empresa.

Exemplo utilizando múltiplos

Os múltiplos são uma forma prática e rápida de avaliar o valor de uma empresa, especialmente útil quando há dados comparáveis disponíveis. Vamos ver dois exemplos de valuation utilizando múltiplos: um com base no faturamento e outro com base no EBITDA.

Múltiplo de Faturamento

Vamos imaginar que temos uma empresa A com um faturamento anual de R$ 10 milhões. Analisando o mercado, identificamos que empresas similares são negociadas a um múltiplo de 2x o faturamento anual.

Cálculo:

Valor da empresa A = Faturamento anual x múltiplo

Valor da empresa A = R$ 20.000.000,00

Portanto, utilizando o múltiplo de faturamento, a empresa A seria avaliada em R$ 20 milhões.

Múltiplo de EBITDA

Agora, consideremos a mesma empresa A, que tem um EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization) anual de R$ 3 milhões. Verificamos que o múltiplo de mercado para empresas similares é de 5x o EBITDA.

Cálculo:

Valor da empresa A = EBITDA anual x múltiplo

Valor da empresa A = R$ 3.000.000,00 x 5

Valor da empresa A = R$ 15.000.000,00

Assim, utilizando o múltiplo de EBITDA, a empresa A seria avaliada em R$ 15 milhões.

Esses exemplos ilustram como a avaliação por múltiplos pode variar dependendo do indicador financeiro utilizado e do múltiplo aplicado, oferecendo uma visão rápida e prática do valor de uma empresa.

Exemplo utilizando valor contábil

O valor contábil, também conhecido como valor patrimonial ou book value, é uma maneira rápida e fácil de avaliar uma empresa com base nos registros contábeis. Vamos ver um exemplo de como calcular o valor contábil de uma empresa.

Vamos imaginar que temos uma empresa B com o seguinte balanço patrimonial:

- Ativos Totais: R$ 8.000.000

- Passivos Totais: R$ 3.000.000

O valor contábil é calculado subtraindo os passivos dos ativos, o que nos dá o patrimônio líquido da empresa.

Cálculo:

Valor contábil = Ativos totais – Passivos totais

Valor contábil = R$ 8.000.000,00 – R$ 3.000.000,00

Valor contábil = R$ 5.000.000,00

Portanto, utilizando o método do valor contábil, a empresa B seria avaliada em R$ 5 milhões.

Este método oferece uma avaliação simples e direta, baseada nos registros contábeis, sem considerar projeções futuras ou comparações de mercado. Ele é útil para obter uma visão rápida da situação financeira atual da empresa.

Por que a avaliação por múltiplos é mais famosa se o FCD é o mais utilizado?

Tim Koller explica que os múltiplos são úteis para explicar valores para o público geral de uma maneira resumida. Enquanto o método de Fluxo de Caixa Descontado (FCD) é muito utilizado por avaliadores para uma análise detalhada e precisa, os múltiplos são mais acessíveis e fáceis de entender.

Muitos avaliadores utilizam o FCD para avaliar empresas, devido à sua capacidade de projetar fluxos de caixa futuros e descontá-los para o valor presente, refletindo o risco do investimento. No entanto, na hora de divulgar e comunicar os resultados de suas avaliações utilizando o FCD, eles frequentemente traduzem esses valores em forma de múltiplos.

Isso ocorre porque os múltiplos oferecem uma maneira mais rápida e simples de transmitir informações complexas, facilitando a comunicação com o público que pode não estar familiarizado com os detalhes técnicos do FCD.

Essa praticidade faz com que a avaliação por múltiplos seja mais famosa, pois permite uma compreensão imediata e intuitiva do valor de uma empresa, mesmo que a análise subjacente tenha sido feita utilizando o método de Fluxo de Caixa Descontado.

Ainda assim é importante entender as desvantagens desse método, no vídeo abaixo você pode conferir com detalhes:

Diferença entre avaliar empresa grande e PME

Avaliar uma empresa grande e uma pequena ou média empresa (PME) apresenta desafios e particularidades distintas.

No caso dos múltiplos, avaliar uma empresa listada na bolsa de valores é muito mais fácil, pois os dados necessários para compor os múltiplos são públicos e auditáveis. Empresas de capital aberto divulgam suas demonstrações financeiras regularmente, e essas informações são revisadas por auditores independentes, garantindo a transparência e a precisão dos dados.

Por outro lado, ao avaliar PMEs, essa transparência e disponibilidade de informações não existem. Os dados financeiros podem não ser públicos e, muitas vezes, não são auditados, o que torna mais difícil encontrar múltiplos comparáveis confiáveis. Além disso, a variabilidade entre as PMEs pode ser maior, exigindo um cuidado adicional na escolha dos comparativos.

Já no Fluxo de Caixa Descontado (FCD), a metodologia básica permanece a mesma para empresas grandes e PMEs. No entanto, alguns ajustes são necessários ao lidar com empresas menores. É necessário verificar se os documentos contábeis realmente refletem a realidade do negócio, normalizar ganhos e despesas para remover qualquer anomalia ou itens não recorrentes, e tratar corretamente a questão da iliquidez, entre outros parâmetros.

Em resumo, enquanto as empresas grandes oferecem mais facilidade e transparência na avaliação por múltiplos, as PMEs requerem uma abordagem mais detalhada e cuidadosa. Um aspecto interessante é que, apesar das complexidades adicionais, a avaliação precisa das PMEs pode revelar grandes oportunidades que podem não ser imediatamente aparentes, tornando o processo de valuation uma ferramenta estratégica para o crescimento e sucesso dessas empresas.

Os 3 maiores erros ao fazer valuation

Falta de transparência nos cálculos e projeções

O erro mais comum, e que mais compromete a credibilidade de qualquer valuation, é a falta de transparência na demonstração dos cálculos e projeções, especialmente ao utilizar o método de Fluxo de Caixa Descontado (FCD).

Não explicar claramente o raciocínio por trás do valuation, como a utilização de indicadores ou variáveis sem citar as fontes, é um grande problema. Um bom valuation deve apresentar todos os cálculos detalhadamente, citar as fontes dos dados e explicar o raciocínio por trás dos cenários de projeção.

Por exemplo, se um determinado indicador é utilizado, é necessário mostrar de onde ele foi retirado e por que ele está sendo usado naquele contexto.

Falta de coerência na aplicação dos métodos

Outro erro que compromete a validade de um valuation é a falta de coerência na aplicação dos métodos, como o FCD ou os múltiplos de mercado. Projetar um crescimento irreal para uma empresa, apenas para inflar a avaliação, sem estimar o reinvestimento necessário para sustentar tal crescimento, é um exemplo comum.

Em muitos laudos de valuation, pode-se observar projeções de crescimento sem nenhum reinvestimento previsto, o que é inviável na prática, pois quando falamos de valuation, não existe crescimento sem o devido reinvestimento.

Outra incoerência frequente é tentar negociar uma PME utilizando múltiplos de empresas negociadas na bolsa de valores, o que não é adequado devido às diferenças significativas entre os mercados e as empresas.

Verificação inadequada dos documentos contábeis

Extrair números e informações de documentos contábeis sem a devida verificação é outro erro comum. É importante verificar se houve alguma venda de ativo, pagamento de indenizações ou despesas não usuais, fatos extraordinários, ou se os sócios possuem pró-labore muito acima da média de mercado.

Muitas vezes, os documentos contábeis não refletem a realidade completa da empresa. Em muitos casos, é normal utilizar planilhas de controles internos ou softwares financeiros para tentar contornar esse problema.

Principais mitos relacionados ao valuation

Só se deve fazer valuation na hora da venda

Muitas pessoas acreditam que o valuation só é necessário quando se pretende vender a empresa. No entanto, essa avaliação é importante em diversos momentos, como ao buscar investimentos, durante fusões e aquisições, para planejamento estratégico ou até mesmo para entender a saúde financeira do negócio. Realizar valuation periodicamente ajuda a tomar decisões mais informadas e estratégicas.

O que determina o valor da empresa é seu lucro

Embora o lucro seja um fator importante, ele não é o único determinante do valor de uma empresa. Outras variáveis, como crescimento projetado, posição no mercado, ativos intangíveis (como marcas e patentes), competência da gestão, qualidade da equipe, também influenciam o valuation. Uma empresa com alto potencial de crescimento pode ter um valor superior a uma que apenas gera lucros estáveis.

Se meu concorrente foi vendido por “x” milhões, a minha empresa vale a mesma coisa

Cada empresa é única, e muitas variáveis influenciam seu valor. Fatores como a base de clientes, produtos ou serviços oferecidos, eficiência operacional, localização e reputação no mercado podem fazer com que empresas aparentemente semelhantes tenham valuations bem diferentes. Comparar diretamente com um concorrente sem considerar essas diferenças pode levar a uma avaliação incorreta.

O valor de uma empresa é o faturamento multiplicado por 10

Essa é uma “fórmula” que não reflete a complexidade do valuation. O valor de uma empresa depende de muitos fatores além do faturamento, como custos operacionais, margens de lucro, perspectivas de crescimento e riscos associados ao negócio. Multiplicar o faturamento por um número arbitrário pode ser enganoso e não fornece uma visão real do valor da empresa.

Um valuation feito por especialista não possui erros

Mesmo valuations realizados por especialistas podem conter erros ou estimativas imprecisas e fora da realidade. A avaliação de uma empresa envolve suposições e projeções que podem variar com o tempo e as condições de mercado. É importante lembrar que um documento emitido por especialista em valuation é apenas uma opinião fundamentada do profissional sobre o valor do negócio. E opiniões e visões variam de pessoa para pessoa.

Consegui um valuation com um especialista, vou conseguir vender que ele indicou

O valor determinado pelo valuation e feito por um profissional é uma estimativa fundamentada, e o preço final de venda de uma empresa depende de diversos fatores, incluindo a negociação entre comprador e vendedor, as condições de mercado, e o interesse dos compradores. É comum que o preço de venda seja diferente do valor estimado pelo valuation, e estar preparado para negociações é essencial para alcançar um acordo satisfatório.

A melhor maneira de conseguir um valuation

A maneira mais eficaz e com melhor custo-benefício de obter um valuation preciso é utilizando uma ferramenta de valuation, como a Valutech. Essas plataformas são projetadas para fornecer avaliações detalhadas e fundamentadas, utilizando metodologias reconhecidas e dados atualizados.

Benefícios de usar uma ferramenta de valuation como a Valutech

- Precisão e Confiabilidade: Ferramentas como a Valutech utilizam algoritmos avançados e bases de dados amplas para calcular o valor da empresa de maneira precisa e confiável. Isso elimina muitos dos erros humanos comuns em valuations manuais.

- Transparência: A Valutech oferece total transparência nos cálculos e nas fontes dos dados utilizados. Isso significa que todas as etapas do processo de valuation são claramente explicadas e justificadas, aumentando a confiança nos resultados.

- Rapidez: Realizar um valuation manual pode ser um processo demorado. Com uma ferramenta de valuation, é possível obter uma avaliação detalhada em muito menos tempo, permitindo que você tome decisões rápidas e informadas.

- Custo-Benefício: Contratar consultorias para fazer o valuation pode ser caro. Ferramentas como a Valutech oferecem uma solução muito mais econômica, sem comprometer a qualidade da avaliação.

- Acessibilidade: Ferramentas de valuation estão disponíveis online e podem ser utilizadas por qualquer pessoa, independentemente do tamanho da empresa. Isso democratiza o acesso a valuations precisos, permitindo que pequenas e médias empresas também se beneficiem.

- Metodologias Consistentes: A Valutech utiliza as metodologias mais reconhecidas no mercado, como Fluxo de Caixa Descontado (FCD) e avaliação por múltiplos. Isso garante que o valuation seja feito de acordo com as melhores práticas do setor.

Ao optar por uma ferramenta de valuation como a Valutech, você garante um processo de avaliação mais eficiente, preciso e acessível, facilitando a tomada de decisões estratégicas e aumentando as chances de sucesso nas negociações. Abaixo você pode conferir uma demonstração simples e eficiente da nossa ferramenta:

Conclusão

Fazer o valuation da maneira certa é essencial para entender o verdadeiro valor de uma empresa, seja para venda, atrair investimentos ou planejamento estratégico. Utilizando metodologias reconhecidas, como Fluxo de Caixa Descontado, múltiplos de mercado e valor contábil, é possível obter uma avaliação com mais chance de sucesso seja na hora da venda ou de apoiar uma decisão importante.

Evitar erros comuns e desmistificar conceitos errôneos são passos importantes para garantir a credibilidade do valuation. Com uma avaliação bem fundamentada, você estará melhor preparado para tomar decisões empresariais mais assertivas e alcançar negociações bem-sucedidas.

Cofundador Valutech, especialista em valuation e entusiasta em programação.

Certificado em Advanced Valuation (ministrado por Aswath Damodaran) pela New York University (NYU), Certificado em Valuation (Avaliação de Empresas) e Análise de Investimentos pela PUCRS, Certificado em International Business e Business Administration pela Universidade da Califórnia, Irvine (UCI) e Bacharel em Administração de Empresas (Linha de Formação em Tecnologia da Informação), PUCRS.