Saber quanto vale uma empresa que fatura 1 milhão por ano é um tema que captura a atenção de praticamente todos os proprietários de negócios, investidores e analistas. Este artigo se propõe a tornar esse processo complexo mais fácil de entender especialmente para quem não é especialista no assunto.

Com uma mistura de arte e ciência, a avaliação de empresas (ou valuation de empresas) pode levar em conta variáveis como lucratividade, setor de atuação e potencial de crescimento, por exemplo.

Neste contexto, empresas com faturamento anual de 1 milhão ocupam uma posição única, indicando relativo sucesso e potencial para aumentar as receitas ainda mais. Falaremos sobre métodos comuns de avaliação e estratégias para incrementar o valor da empresa, oferecendo uma visão prática para tomar decisões informadas sobre seu futuro.

Entenda a seguir, como saber quanto vale uma empresa que fatura 1 milhão por ano.

O que influencia o valor de uma empresa?

A verdade é que quando pensamos no valor de uma empresa, muitas vezes a primeira coisa que vem à mente é o faturamento. Apesar disso, o faturamento é apenas uma das variáveis (dentre tantas outras).

Vários outros fatores, alguns talvez surpreendentes para leigos, desempenham papéis importantes na hora de descobrir o valor real de uma empresa.

Em primeiro lugar, a lucratividade é uma variável que jamais pode ser ignorada. Não adianta apenas faturar; você precisa ganhar dinheiro. E quanto mais ganhar, mais vai valer o seu negócio.

Uma empresa que fatura 1 milhão por ano mas mantém a maior parte desse dinheiro como lucro é muito mais atraente (e logo possui um valuation mais alto) do que uma que fatura o mesmo montante mas gasta quase tudo para manter as luzes acesas.

A capacidade de transformar receita em lucro é um indicador de eficiência, competência da gestão e estabilidade.

O setor de atuação também impacta o valuation da empresa.

Alguns setores são mais lucrativos ou têm maior potencial de crescimento do que outros.

Em alguns métodos, o potencial de crescimento da empresa pode ter um peso gigantesco em seu valuation, mas outras variáveis também impactam o processo de avaliação.

Em resumo, o valor de uma empresa é o somatório composto por várias peças. Dentre elas o faturamento, lucratividade, setor de atuação, potencial de crescimento, força da marca, lealdade do cliente e a equipe de liderança são todos elementos chave. Avaliar u ma empresa é juntar essas peças para formar uma ideia mais sólida do seu potencial real e futuro.

O que NINGÚEM te conta sobre o valor da sua empresa

Conheça os maiores erros e polêmicas ao calcular o valor da sua empresa, além dos 17 maiores mitos que você pensava que eram verdade (até ler o e-book). São quase 60 páginas de conteúdo que você não encontra em nenhum outro lugar. Aproveite, é grátis por tempo limitado!

Quanto vale uma empresa que fatura 1 milhão por ano na prática

Avaliar uma empresa que fatura 1 milhão por ano envolve entender seu valor no mercado atual e seu potencial de crescimento futuro. Existem três métodos comuns que são frequentemente utilizados para essa avaliação: múltiplos de mercado, fluxo de caixa descontado e método contábil.

Múltiplos de Mercado

Este método compara a empresa com outras parecidas no mesmo setor que já foram avaliadas ou vendidas. Utiliza-se de múltiplos financeiros comuns, como o preço sobre o lucro ou o EBITDA (lucro antes de juros, impostos, depreciação e amortização), para estimar um valor justo. É prático e bastante utilizado para empresas cujos comparáveis são facilmente acessíveis.

Fluxo de Caixa Descontado (FCD)

Considerado um dos métodos mais sólidos, o FCD projeta os fluxos de caixa futuros que a empresa deverá gerar e os traz a valor presente, aplicando uma taxa de desconto que reflete o risco desses fluxos. Este método é útil para avaliar empresas com expectativas de crescimento significativo e onde os fluxos de caixa futuros podem ser razoavelmente estimados.

Método Contábil

Baseia-se nos valores contidos nos documentos contábeis da empresa. Calcula-se o valor dos ativos totais da empresa e subtrai-se todas as suas dívidas e obrigações. Este método é mais direto e foca no valor tangível atual da empresa, mas geralmente não captura o verdadeiro potencial de negócios com fortes ativos intangíveis ou perspectivas de crescimento. Pode ser utilizado para ver o valor mínimo que uma empresa pode valer.

Cada método tem suas vantagens e pode ser mais adequado dependendo do tipo de empresa e do objetivo da avaliação. Em geral, uma combinação desses métodos oferece uma perspectiva mais equilibrada e abrangente do valor de uma empresa que fatura 1 milhão por ano.

Cálculo usando múltiplos de mercado

O método dos múltiplos de mercado é uma técnica de avaliação de empresas muito conhecida, especialmente por sua praticidade e a facilidade de comparação que oferece. Esse método envolve analisar empresas semelhantes no mesmo setor e utilizar indicadores financeiros ou múltiplos para estimar o valor de uma empresa. Os múltiplos mais comuns utilizados são o faturamento, EBIT (Lucro Antes de Juros e Impostos) e EBITDA (Lucro Antes de Juros, Impostos, Depreciação e Amortização).

O múltiplo de faturamento é simples de explicar: baseia-se na receita total que a empresa gera no ano. Esse múltiplo é útil para avaliar empresas em setores onde a previsibilidade do faturamento é um bom indicador de desempenho.

O múltiplo de EBIT considera a rentabilidade operacional da empresa, focando no lucro gerado antes de se considerar os efeitos financeiros e fiscais. Já o múltiplo de EBITDA leva em conta o lucro antes de despesas com juros, impostos, depreciação e amortização, oferecendo uma visão mais clara da geração de caixa operacional da empresa.

Exemplo prático

Para ilustrar na prática como calcular o valor de uma empresa usando o múltiplo de faturamento, vamos supor que uma empresa do mesmo setor foi recentemente vendida por um múltiplo de faturamento de 2x.

Se a empresa em avaliação tem um faturamento anual de 1 milhão de reais, aplicando o múltiplo encontrado, seu valor estimado seria de 2 milhões de reais (1 milhão de reais x 2).

Esse cálculo simples oferece uma estimativa rápida do que a empresa poderia valer no mercado, baseando-se em transações comparáveis.

Cálculo usando fluxo de caixa descontado

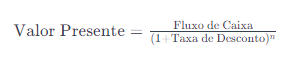

O método do fluxo de caixa descontado (FCD) é uma técnica sofisticada e bastante famosa (talvez a mais famosa) de avaliação que foca na previsão dos fluxos de caixa futuros que a empresa irá gerar e, em seguida, desconta esses valores de volta ao presente, utilizando uma taxa de desconto apropriada.

De maneira resumida, este método tenta responder à pergunta: quanto valem hoje os lucros futuros da empresa?

A taxa de desconto reflete o risco associado aos fluxos de caixa futuros; quanto maior o risco, maior a taxa de desconto, e vice-versa. Este método é particularmente útil para avaliar empresas com grandes expectativas de crescimento ou aquelas com fluxos de caixa irregulares.

Ou simplesmente se você gostaria de capturar o verdadeiro potencial futuro da empresa, e transformar isso em um valuation hoje. Para não se arrepender de vender a empresa no futuro.

Para calcular o valor de uma empresa pelo método FCD, primeiro é necessário estimar os fluxos de caixa para os próximos anos.

Exemplo Prático

Vamos supor que, após uma análise detalhada, espera-se que uma empresa gere 200.000 reais de fluxo de caixa livre no próximo ano, e que esse valor cresça 5% ao ano nos próximos cinco anos. A taxa de desconto, baseada no risco percebido dos fluxos de caixa futuros e no custo de capital da empresa, é de 10%.

O cálculo envolve descontar cada um dos fluxos de caixa futuros previstos de volta ao valor presente, utilizando a fórmula do valor presente (VP = F / (1 + r)^n, onde F é o fluxo de caixa do ano n, r é a taxa de desconto, e n é o ano).

Após calcular o valor presente de cada fluxo de caixa futuro individualmente, somam-se todos esses valores para obter o valor total da empresa.

Por exemplo, o fluxo de caixa do primeiro ano (200.000 reais) descontado ao valor presente seria calculado como 200.000 / (1 + 0,10)^1, que resulta em aproximadamente 181.818 reais. Repetindo o cálculo para cada ano subsequente e somando todos os valores presentes, obtemos o valor total da empresa de acordo com os fluxos de caixa futuros estimados e descontados.

Este método exige uma compreensão profunda das finanças da empresa e uma habilidade para estimar o futuro, sendo uma ferramenta poderosa para capturar o verdadeiro valor de um negócio baseado em sua capacidade de gerar caixa no futuro.

Cálculo usando o método contábil

O método contábil, também conhecido como método do valor contábil, é uma forma rápida de avaliar uma empresa com base em seus ativos registrados nos balanços menos suas obrigações.

Este método foca nos valores tangíveis presentes nos registros financeiros da empresa, oferecendo uma visão do valor líquido contábil.

Ao contrário dos métodos que projetam fluxos de caixa futuros ou comparam múltiplos de mercado, o método contábil baseia-se estritamente nos números atuais, tornando-o relativamente simples de aplicar.

Para calcular o valor de uma empresa pelo método contábil, começa-se identificando o total de ativos que a empresa possui. Isso inclui tudo, desde dinheiro em caixa, estoques, contas a receber, até ativos fixos como propriedades, plantas e equipamentos.

Em seguida, subtraem-se todas as obrigações da empresa, que podem incluir dívidas, contas a pagar e outras responsabilidades. O resultado é o valor líquido contábil da empresa.

Embora este método seja claro e baseado em dados concretos, ele pode não capturar totalmente o valor real de uma empresa, especialmente aquelas com ativos intangíveis significativos, como marcas fortes ou propriedade intelectual.

No entanto, oferece um ponto de partida sólido e uma base para comparação com outros métodos de avaliação.

Exemplo Prático

Vamos considerar um exemplo prático simplificado: uma empresa possui um total de ativos de 600.000 reais e obrigações totais de 200.000 reais. Subtraindo as obrigações dos ativos, obtemos um valor líquido contábil de 400.000 reais.

Este seria, portanto, o valor da empresa segundo o método contábil.

Dicas para aumentar o valuation da sua empresa

Resolvemos elencar algumas dicas rápidas que podem impactar positivamente o valuation da sua empresa:

Foco na lucratividade

Concentre-se em otimizar as margens de lucro. Reduza custos desnecessários e melhore a eficiência operacional. Iniciativas para aumentar a rentabilidade são sempre vistas positivamente por avaliadores e investidores.

Diversifique os produtos/serviços

Empresas com uma ampla gama de produtos ou serviços geralmente têm um risco menor associado a elas. Diversificar pode ajudar a proteger a receita da empresa contra flutuações em um mercado específico.

Expansão de mercado

Entre em novos mercados geográficos ou demográficos. A expansão não só aumenta o potencial de receita, mas também demonstra a capacidade da empresa de crescer e se adaptar.

Inovação e tecnologia

Invista em pesquisa e desenvolvimento para inovar continuamente. A tecnologia pode ser um grande diferencial competitivo, melhorando processos e criando novos produtos que atendam às demandas do mercado.

Fortalecimento da marca

Invista em marketing e branding. Uma marca forte pode agregar um valor significativo à sua empresa, atraindo clientes, retendo-os e justificando preços premium.

Melhore o relacionamento com clientes:

Empresas com uma base sólida de clientes fiéis e satisfeitos são mais valiosas. Implemente programas de fidelidade e feedback para melhorar a satisfação do cliente.

Trabalhando melhor essas estratégias, você pode não apenas aumentar o valor de mercado da sua empresa, mas também torná-la mais atraente para investidores, parceiros e potenciais compradores no futuro.

Também você pode fazer o valuation usando a nossa plataforma. No vídeo abaixo mostramos um passo a passo muito simples para você saber quanto vale a sua empresa, independente do faturamento:

Conclusão

Entender quanto vale uma empresa que fatura 1 milhão por ano é uma tarefa complexa, mas importante para qualquer empreendedor ou gestor.

Este artigo abordou os métodos mais comuns para avaliar uma empresa, incluindo múltiplos de mercado, fluxo de caixa descontado e método contábil, oferecendo uma visão geral de como cada um funciona e como podem ser aplicados.

Além disso, destacamos estratégias para aumentar o valuation de uma empresa, desde a otimização da lucratividade até a expansão de mercado e fortalecimento da marca.

O valor de uma empresa não é apenas um número qualquer; reflete o potencial de crescimento, a estabilidade e a inovação de um negócio. Portanto, seja você um empreendedor buscando aumentar seu valor de mercado ou um investidor à procura de boas oportunidades, é importante compreender esses aspectos para tomar decisões informadas e estratégicas.

Esperamos que as dicas e insights fornecidos neste artigo ajudem a guiar suas iniciativas de avaliação e crescimento empresarial, levando a resultados ainda mais promissores no futuro.

Cofundador Valutech, especialista em valuation e entusiasta em programação.

Certificado em Advanced Valuation (ministrado por Aswath Damodaran) pela New York University (NYU), Certificado em Valuation (Avaliação de Empresas) e Análise de Investimentos pela PUCRS, Certificado em International Business e Business Administration pela Universidade da Califórnia, Irvine (UCI) e Bacharel em Administração de Empresas (Linha de Formação em Tecnologia da Informação), PUCRS.